Lånetid

Ungefärlig kostnad

Totalkostnad

kr/mån

kr

Vill du samla ihop lån eller krediter?

E-post

Telefonnummer

Att låna kostar pengar!

Om du inte kan betala tillbaka skulden i tid riskerar du en betalningsanmärkning. Det kan leda till svårigheter att få hyra bostad, teckna abonnemang och få nya lån. För stöd, vänd dig till budget- och skuldrådgivningen i din kommun. Kontaktuppgifter finns på konsumentverket.se.

Annuitetslån eller rak amortering?

När du betalar tillbaka ett lån består månadsbetalningen av två delar; räntekostnaden och återbetalningen av skulden (amortering). Räntekostnaden är resultatet av räntesatsen (räntan) multiplicerat med den återstående skulden. På så vis sjunker räntekostnaden i takt med att den återstående skulden amorteras ner. Det innebär att räntekostnaden för lånet är som dyrast i början av lånets löptid och billigast i slutet.

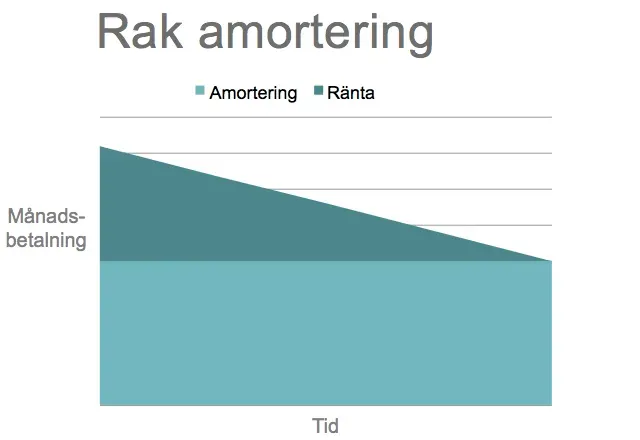

Rak amortering

Väljer du att amortera lika stor summa varje månad kommer räntekostnaden, och därmed också månadsbetalningen för lånet, sjunka för varje månad som går. Det är detta återbetalningssätt som kallas för rak amortering. Nackdelen med rak amortering är att den höga månadsbetalningen i början av lånets löptid kan bli ansträngande för ekonomin. Då finns ett annat lånealternativ som kallas annuitetslån.

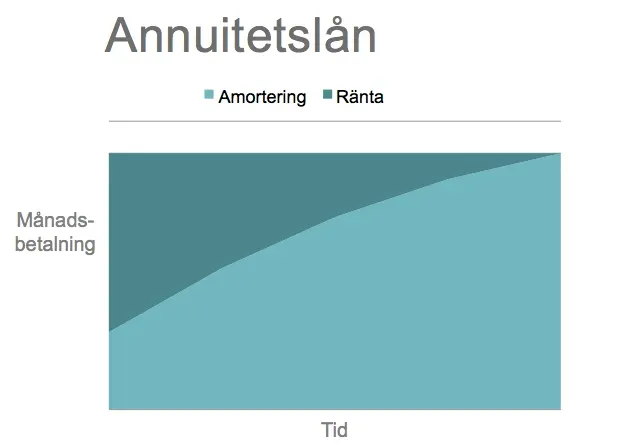

Annuitetslån

Tar du ett annuitetslån får du förmånen att amorteringsplanen läggs upp så att du att alltid betalar ett lika stort belopp, ränta och amortering, varje månad. Det innebär att din månadskostnad i början av återbetalningsperioden består av en högre andel räntekostnad och en mindre andel amortering. I slutet av perioden består månadskostnaden av en högre andel amortering och en mindre andel räntekostnad. Genom att välja annuitetslån kan man alltså jämna ut månadsbetalningarna över tid.

Serieamortering

Ett tredje, men ganska ovanligt amorteringsalternativ, är serieamortering. Då ökar man successivt sin amortering under återbetalningsperioden. Ofta sker detta i årsplaner då man bestämmer att man exempelvis vill amortera 5 procent av skulden under år ett, 10 procent under år två och så vidare. Detta kan lämpa sig bra om man vill anpassa sin amortering efter förväntad inkomstökning. Denna amorteringsform är mycket ovanligt i Sverige idag.

Vanliga frågor och svar – Annuitetslån

Vad är annuitetslån?

Vad är annuitetslån?

Vid ett annuitetslån betalar du samma, fasta belopp under hela låneperioden. Beloppet innefattar både ränta och amortering, vilket innebär att du amorterar mer och mer i takt med att räntan blir mindre – men beloppet för dig som låntagare är detsamma under hela löptiden.

Vad är bra med ett annuitetslån?

Vad är bra med ett annuitetslån?

Det fiffiga med annuitetslån är att du hela tiden betalar samma belopp för ditt lån. Vid rak amortering är beloppet högre i början för att sedan sjunka i takt med att du betalar av lånet. Det kan göra att de första betalningarna blir ansträngande för din ekonomi.

Kan man lösa ett annuitetslån?

Kan man lösa ett annuitetslån?

Ja, som låntagare har du alltid rätt att lösa lån i förtid, även annuitetslån.

Vad är skillnaden mellan annuitetslån och rak amortering?

Vad är skillnaden mellan annuitetslån och rak amortering?

Din månadsbetalning på lån består av två delar, ränta och amortering. Vid rak amortering är beloppet du amorterar alltid detsamma – och när man lägger på räntan gör det att ditt månadsbelopp är som högst i början för att sedan sjunka i takt med att du betalar av lånet. Vid annuitetslån har man i stället bestämt ett fast månadsbelopp, där beloppet då i början mer består av ränta – för att sedan övergå till att bestå av mer amortering.